資金の需要者と供給者のニーズや利害を調整して、資金を循環させるための仕組みには「間接金融(indirect finance)」と「直接金融(direct finance)」の2つのモデルがあります。

直接金融は前回でも少し触れました。

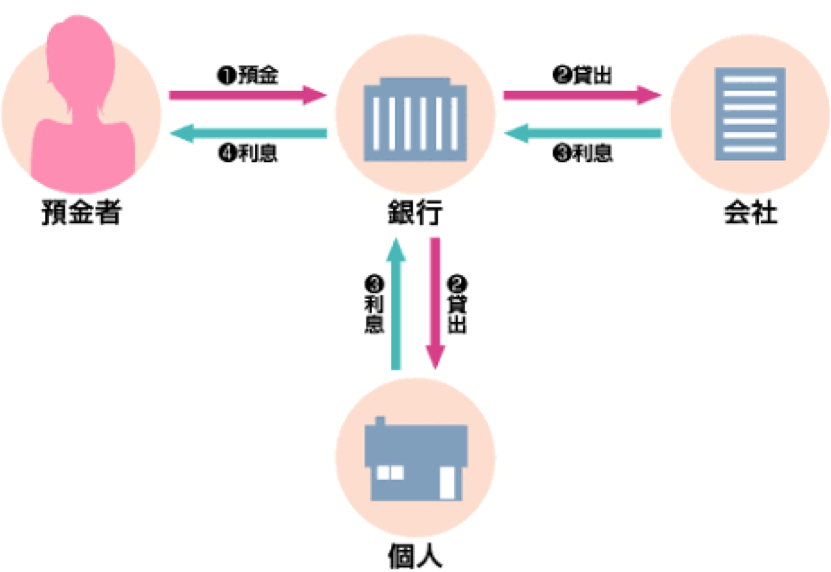

間接金融とは、資金の需要者と供給者との間に銀行などの金融機関(預貯金取扱金融機関)が入って調整を行うモデルのことです。

預金などの形で広く国民から集めた資金は、金融機関の判断と責任において企業などの資金需要者に供給されます。

間接金融の特徴は「資金の需要者と供給者が相対せずに、それぞれが個別に金融機関と貸借取引を行う」ところにありますから、たとえば銀行に預金した人が、自分のお金がどこに貸し出されたかを知ることはできません。

その代わり、銀行などの融資先が倒産して元利金の返済が難しくなっても、預金はそのまま守られます。

資金の供給者にとっては、貸し出す相手の信用力を調べるといった手間がかからず、便利で安心と言えますが、融資などによって得た利益の一部は金融機関の経費や利益となるため、大きな利回りを得にくいというデメリットもあります。

また、企業など資金の需要者にとっては、金融機関が求める条件をクリアすれば資金調達が容易で、かつ迅速に資金を得ることができます。

コラムニストについて

- 会社員として勤務しながら副業でビジネス活動を開始。 失敗を繰り返すも這い上がり、通算11年の会社員経験を経て独立。 失敗の経験を生かして、今では多角的にビジネス活動をしており、将来の不安は無くなる。 現在では過去の自分と同じ不安を持つ方に「日本一気軽な相談役」として副業アドバイスを行いながら、将来の為の資産形成の啓蒙活動も行っている。

最新の投稿

学び2018.04.10直接金融と市場取引を担う金融機関

学び2018.04.10直接金融と市場取引を担う金融機関 学び2018.03.07間接金融と預貯金取扱金融機関

学び2018.03.07間接金融と預貯金取扱金融機関 学び2017.12.11日本の直接金融について

学び2017.12.11日本の直接金融について 学び2017.09.05英米がリードしてきた金融の制度改革

学び2017.09.05英米がリードしてきた金融の制度改革

Posted

Posted  金融の歴史 〜割符、土倉、合銭〜

金融の歴史 〜割符、土倉、合銭〜 変額保険の『ユニットリンク』を選んだ理由 その④

変額保険の『ユニットリンク』を選んだ理由 その④ 変額保険の『ユニットリンク』を選んだ理由 その③

変額保険の『ユニットリンク』を選んだ理由 その③ 変額保険の『ユニットリンク』を選んだ理由 その②

変額保険の『ユニットリンク』を選んだ理由 その② 変額保険の『ユニットリンク』を選んだ理由 その①

変額保険の『ユニットリンク』を選んだ理由 その① 変額保険の『ユニットリンク』を選んだ理由

変額保険の『ユニットリンク』を選んだ理由 生活の質を落とさずにお金を貯めよう! 生活レベルを上げる節約術とは?

生活の質を落とさずにお金を貯めよう! 生活レベルを上げる節約術とは? 一切外食をしない

一切外食をしない 生活の質を落とさずにお金を貯めよう! 生活レベルを上げる節約術とは?Ⅱ

生活の質を落とさずにお金を貯めよう! 生活レベルを上げる節約術とは?Ⅱ ③たったこれだけ! 一人暮らしの生活費を“3万円節約できる” 5つのテクニック

③たったこれだけ! 一人暮らしの生活費を“3万円節約できる” 5つのテクニック