さて、戦後から私の生まれた1982年ごろまでは、

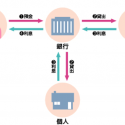

銀行が金融システムの支配的な存在として機能し、国民の金融資産の大部分を集めて、その大半を大企業融資に向けていた時代です。

金利規制や縦割りの業態別業務規制が厳しく、金融機関の自由な競争が抑制されていました。

1983~1984年にかけて開催された「日米円ドル委員会」をきっかけに、わが国の金融自由化が始まりました。

知名度のある大企業は内外の金融市場から低いコストで資金調達をするようになります。日本の大手証券会社や銀行はこうした仕事に関わることで、グローバル市場における金融スキルを高めました。

バブル景気(1986~1991年)によって財務力を増した日本企業は、海外企業の買収に力を入れ、M&Aビジネス(企業買収)が金融業界で注目されるようになります。

一方、バブルが崩壊すると銀行は不良債権つまり回収できないお金の拡大に、生命保険会社は逆ざや(顧客に約束した運用収益がマイナスになること)の増加に苦しむことになります。

この時の教訓から今の日本の金融機関はリスクをとることを嫌いになっていきます。それがそのまま今の日本の金融教育に根付いているのかもしれません。

コラムニストについて

- 会社員として勤務しながら副業でビジネス活動を開始。 失敗を繰り返すも這い上がり、通算11年の会社員経験を経て独立。 失敗の経験を生かして、今では多角的にビジネス活動をしており、将来の不安は無くなる。 現在では過去の自分と同じ不安を持つ方に「日本一気軽な相談役」として副業アドバイスを行いながら、将来の為の資産形成の啓蒙活動も行っている。

最新の投稿

学び2018.04.10直接金融と市場取引を担う金融機関

学び2018.04.10直接金融と市場取引を担う金融機関 学び2018.03.07間接金融と預貯金取扱金融機関

学び2018.03.07間接金融と預貯金取扱金融機関 学び2017.12.11日本の直接金融について

学び2017.12.11日本の直接金融について 学び2017.09.05英米がリードしてきた金融の制度改革

学び2017.09.05英米がリードしてきた金融の制度改革

Posted

Posted  金融の歴史 〜割符、土倉、合銭〜

金融の歴史 〜割符、土倉、合銭〜 変額保険の『ユニットリンク』を選んだ理由 その④

変額保険の『ユニットリンク』を選んだ理由 その④ 変額保険の『ユニットリンク』を選んだ理由 その③

変額保険の『ユニットリンク』を選んだ理由 その③ 変額保険の『ユニットリンク』を選んだ理由 その②

変額保険の『ユニットリンク』を選んだ理由 その② 変額保険の『ユニットリンク』を選んだ理由 その①

変額保険の『ユニットリンク』を選んだ理由 その① 変額保険の『ユニットリンク』を選んだ理由

変額保険の『ユニットリンク』を選んだ理由 生活の質を落とさずにお金を貯めよう! 生活レベルを上げる節約術とは?

生活の質を落とさずにお金を貯めよう! 生活レベルを上げる節約術とは? 一切外食をしない

一切外食をしない 生活の質を落とさずにお金を貯めよう! 生活レベルを上げる節約術とは?Ⅱ

生活の質を落とさずにお金を貯めよう! 生活レベルを上げる節約術とは?Ⅱ ③たったこれだけ! 一人暮らしの生活費を“3万円節約できる” 5つのテクニック

③たったこれだけ! 一人暮らしの生活費を“3万円節約できる” 5つのテクニック